【兴证策略张启尧团队】“健康牛”:是切换还是扩散?

炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

一、“健康牛”:是切换还是扩散?

近期,部分成长板块开始波动加大、高位震荡,我们跟踪的行业轮动强度也开始自低位回升,市场上围绕是否应该“高低切”的讨论明显增多。

对此,我们一方面认为,“百花齐放才是春”,多个板块交替轮动、交替向上,行情才能行稳致远。此前市场极致的结构分化和过于集中的共识需要消化、整固,近期我们也持续建议以轮动的思路应对节奏上的波动。

但另一方面,我们始终强调,在当下由增量资金和景气优势驱动的行情中,这种轮动绝非简单基于位置、单纯看重赔率去做高位向低位的“切换”,更确切地说是要立足景气逻辑与产业趋势,去挖掘优势风格及优势主线下机会的“扩散”:

第一,资金行为已从存量市的“搬家”变为增量市的“扩容”,“切换逻辑”更适用于存量市,“扩散逻辑”才更适合当下的增量市。存量市场中,一旦某个高位板块波动加大,存量资金博弈之下,只能卖出高位板块“切换”至低位板块,导致板块轮动较快、主线持续性差,也让市场形成了一旦高位板块波动加大,就要考虑是否“高切低”的肌肉记忆。而在增量市场中,当局部板块出现过热时,增量资金往往会率先基于优势主线和风格,积极挖掘尚未被充分定价的细分领域,主线内部不断向低位方向纵深扩散的同时,也进一步强化主线的赚钱效应和共识,使得优势风格更具备持续性。

第二,景气优势明朗、风险偏好抬升的市场环境下,决定板块胜率的主要矛盾是景气确定性而非位置高低。当下的市场环境中,资金的核心诉求是“基于景气优势抓住确定性增长”而并非“基于赔率追求安全”。因此,即使某些高位板块因为短期性价比问题波动放大,一部分资金仍然认为未来业绩增长会不断消化当前股价,从而对短期波动容忍度变高,选择继续坚守;另一部分资金选择扩散挖掘其他有产业逻辑变化的方向。在大的宏观变化到来之前,这两种选择带来的持股体验,可能都要优于系统性切换至缺乏逻辑支撑的低位方向、被动等待基于赔率的反弹。

第三,当前新动能产业趋势仍处于不断迭代、内涵不断丰富的阶段,主线之下也能轮动扩散。我国在AI领域快速追赶海外步伐,在新能源产业链、创新药、军工等领域的全球竞争力不断加强,新动能产业趋势不断迭代、内涵不断丰富、可承载的资金容量不断扩大,为主线之下的轮动扩散提供基础。也因此,当科技板块出现局部过热时,部分资金对于短期交易拥挤的应对方式并非向科技成长之外做系统性切换,而更多以科技内部的轮动或向其他成长主线扩散的方式,消化高位板块的过热情绪。

第四,扩散不在于“新旧”,而在于景气,旧动能也能焕新。例如“反内卷”政策加持下,PPI已在回升,传统周期和制造板块通过优化产能结构、推动技术迭代实现困境反转,也能迎来价值重估机遇。

因此,后续继续坚守强产业趋势的同时,以景气和产业趋势为锚作扩散,兼顾胜率与赔率,重视港股互联网、军工、创新药、新能源、新消费、“反内卷”&景气周期(有色、化工)。

二、重点关注:港股互联网、军工、创新药、新能源、新消费、“反内卷”&景气周期(有色、化工)

(一)港股互联网:海外宽松叠加AI扩散,仍有较大补涨空间

我们自8月下旬以来基于扩散的逻辑持续首推港股互联网军工:情绪消化已较为充分,“十五五”国家战略部署受益

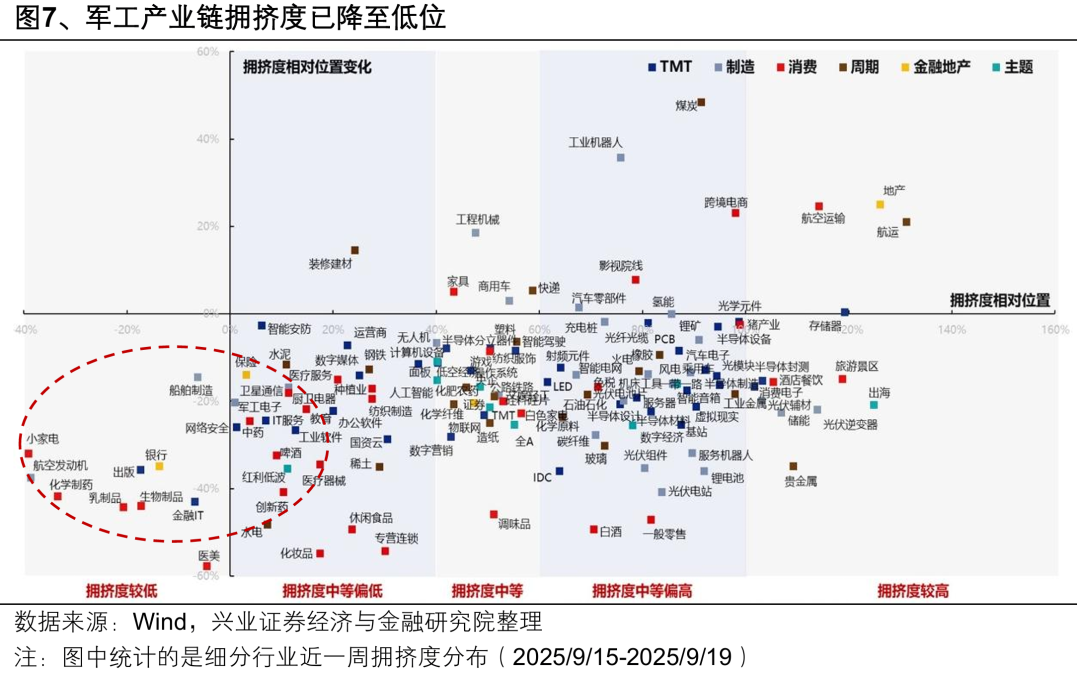

此前由于阅兵催化带来的过热情绪已得到较为充分的消化,当前军工产业链各方向拥挤度已降至低位,又到了可以寻找细分方向布局的阶段。

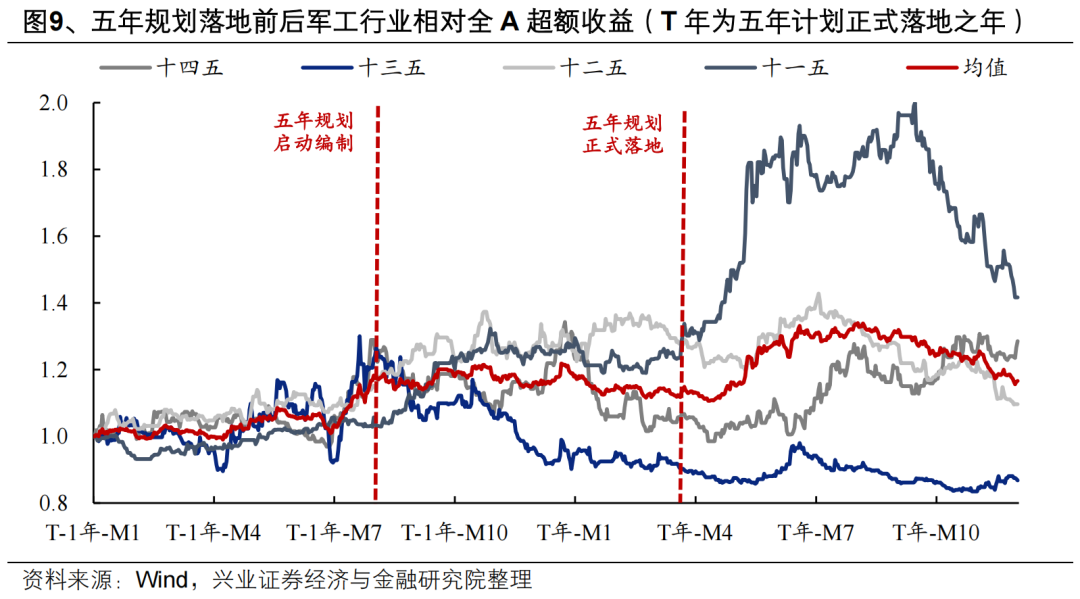

另一方面,即将召开的“五年规划”会议也有望对军工板块行情构成较大提振。回顾2000年以来五次五中全会召开前20个交易日各一级行业表现,军工板块作为与国家战略部署密切相关的行业,无论是胜率还是涨幅中位数均在各一级行业排名第一。因此,10月即将召开的四中全会也对于军工板块做多情绪有所支撑。

最后,对内“五年计划”交界节点叠加对外全球竞争力提升,军工行业新一轮订单释放的预期正在增强,仍是本轮军工基本面持续改善的长期逻辑支撑:

对内,军工作为强计划性行业,五年规划对于行业景气和市场预期有着重要影响。参考历史经验,从五年规划启动编制,到正式落地的第一年,军工行业的超额收益通常较为明显。今年作为“十四五”收官之年,同时是“十五五”筹备之年,随着军队建设“十四五”规划执行已进入能力集成交付关键期、叠加“十五五”规划编制推进、落地,行业未来三到五年的发展指引将逐渐清晰,前期积压的下游需求有望迎来大幅释放。随着新一轮订单周期开启,有望推动行业整体景气复苏。

对外,当前世界面临百年未有之大变局,全球军备竞赛拉开帷幕。随着我国武器在世界持续展现强大竞争力,中国在国际军贸中的市场空间有望进一步打开。2月以来,特朗普政府关税战升级,印巴、中东等全球地缘政治紧张局势加剧,各国政府均在提高对国家安全的重视程度,全球军备竞赛序幕正在拉开。随着去年末我国六代机亮相、3月我国军舰绕澳大利亚环行展示,到二季度的台海联合演练、歼10CE在印巴冲突中大放光彩,中国武器持续展现全球竞争力。地缘冲突背景下国家安全牵引长期军贸需求,中国在国际军贸中的市场空间有望进一步打开。

(三)创新药:拥挤度压力释放,BD和商业化驱动重估

当前创新药产业链拥挤度已降至中等水平,是当前景气成长主线中情绪消化已较为充分的细分方向。

创新大周期下,多家创新药企产品获批上市销售,产业链逐步进入商业化阶段,龙头业绩已迎来释放。25H1,以、、为代表的创新药产业链龙头公司均有亮眼业绩表现。在新技术创新药和潜力大单品驱动下,企业多年来的投入迎来收获,产业链正在进入新一轮业绩释放期。

重磅品种密集落地、企业出海加速、海外货币宽松、国内政策友好,板块估值重塑仍在半途。一方面,后续创新药产业大会催化密集,近期WCLC(世界肺癌大会)摘要发布,迪哲医药、复宏汉霖等公司都公布重点产品优异数据。9月WCLC召开和ESMO(欧洲肿瘤内科学会)摘要更新值得关注。另一方面,下半年医保目录调整和商保政策推进亦是行业重要催化剂。同时,今年的对外授权交易持续出现进展,根据每日经济新闻数据,截至8月末国产创新药已达成license-out交易数量83项(同比增长57%,2024年全年92项),披露总金额达845.31亿美元(同比增长185%,2024年全年488.13亿美元),国内药企全球竞争力持续加强。目前可以预期仍有较多优质国产创新药品种有潜在出海机会,后续潜在授权交易值得期待。

(四)新能源:技术突破与反内卷双轮驱动,提供弹性新方向

我们在8.31《“健康牛”:结构比节奏重要》中率先提示新能源的机会,作为前期滞涨较多、同时近期边际变化较强的板块,有望吸引追求弹性收益的资金进行“高切低”配置,成为提供弹性的新方向。并且,随着“反内卷”政策高度重视、库存+产能周期底部明确、筹码出清较为彻底,行业本身也处于对利空钝化、对利好敏感的阶段。一旦有超预期政策和新技术催化落地,整个板块的修复空间和斜率较为可观。

值得重视的是,本轮新能源行情爆发并非单纯始于利好政策刺激,而是进一步叠加了新技术突破验证与行业周期反转的逻辑:

首先,以固态电池为代表的新技术突破赋能行业迎来第二增长极,产业化持续加速,助力板块回归科技成长叙事。尤其是部分锂电设备龙头超预期的中报业绩,进一步验证固态电池并非单纯依赖预期和情绪驱动,而已开始具备业绩逻辑,产业化开始提速,有望成为后续产业链业绩增长的核心增量来源。随着9-10月工信部中期审查和验收,产业链也将迎来核心催化和验证期。

其次,新能源传统主业供需格局改善的信号进一步强化,基本面正在逐步走出底部。主业具备安全边际后,投资逻辑更加顺畅。近两年新能源行业供给经历加速出清,其中电池、风电等环节25Q2已出现补库和加大资本开支迹象,供需格局改善的趋势较为明确,业绩有望先行企稳修复。光伏产业链的新增供给持续放缓,库存同比、产能利用率和扩张性资本开支均降至历史底部,供给正在加速出清,“反内卷”深度受益。

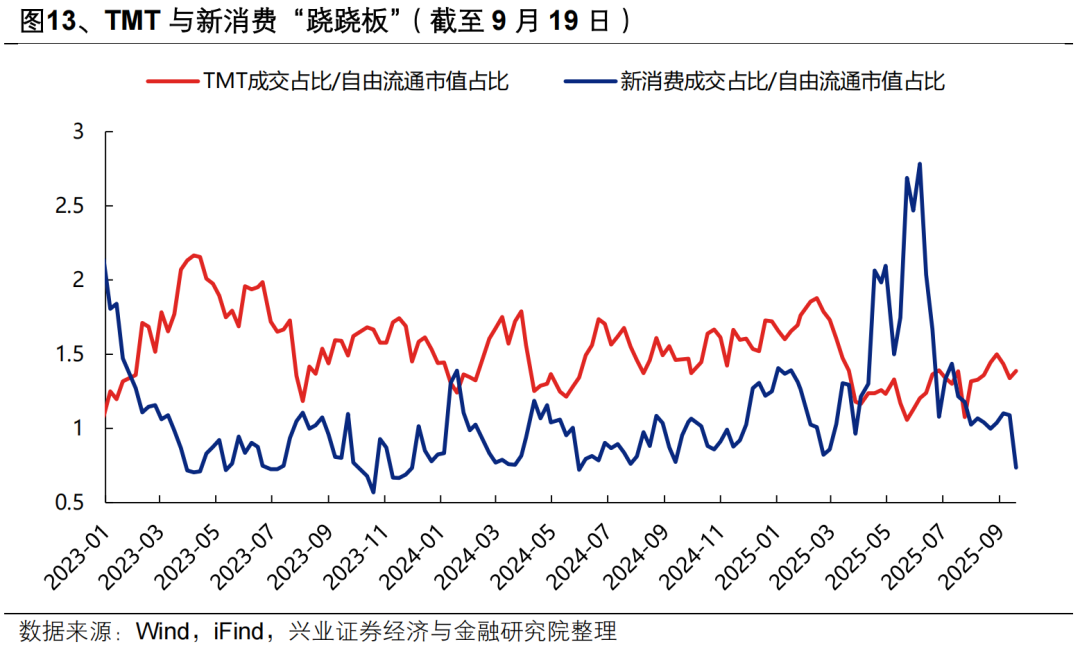

(五)新消费:赔率较高,旺季催化和景气预期提高胜率

当前赔率已较高,旺季催化和景气预期提高胜率。当前新消费拥挤度已降至较低水平,中秋国庆双节假期等消费旺季催化下胜率提升,是后续有望轮动补涨的方向。中长期,消费升级叠加Z世代崛起,新消费受益于消费趋势的结构性转变,有望成为拉动内需增长的长期新引擎,是当前低位顺周期板块中具备景气预期、有望晋升为中长期主线的方向,当前值得积极关注、布局。

(六)“反内卷”&景气周期(有色、化工)

各领域 “反内卷” 政策的部署工作仍在持续推进,“反内卷”是本轮值得重视的中长期主线。本轮“反内卷”政策的部署,无论是对于国内价格下行周期、还是顺周期板块远景盈利和估值的改善,都是值得重视的中长期逻辑。这也决定了,“反内卷”并不是一个短暂的主题炒作,而是一个将长时期伴随中国经济发展的长期主线。

配置上,我们从参与反内卷的迫切性(亏损企业数量占比&利息保障倍数)、反内卷执行的持续性(集中度变化趋势&国有企业数量占比),以及产能去化的阻力(政府补助力度变化趋势&扩张性资本开支强度)等三个维度分析哪些行业具备更好的反内卷基础。

在反内卷涉及的重点行业中,普钢、玻璃玻纤、钛白粉、新能源链(硅料硅片、光伏电池组件、锂电专用设备)当前企业盈利状况和资本开支均处在历史低位,参与反内卷意愿较强,后续有望看到行业做出积极变化。

此外,“海外宽松+反内卷+细分成长”多重催化下,有色和化工是周期板块中具备景气支撑的品种。海外宽松、新能源产业链需求回升对有色、化工的价格及需求形成双重支撑;“反内卷”深度受益方向,尤其化工龙头估值已具备较高安全边际;战略性小金属、化工新材料提供细分领域成长逻辑。

经济数据波动,政策宽松低于预期,美联储降息不及预期等

证券研究报告:《“健康牛”:是切换还是扩散?》

对外发布时间:2025年9月21日

报告发布机构:股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

胡思雨 SAC执业证书编号:S0190521110003

张倩婷 SAC执业证书编号:S0190521110002

程鲁尧 SAC执业证书编号:S0190521120004

张勋 SAC执业证书编号:S0190520070004

吴峰 SAC执业证书编号:S0190510120002